불과 몇 년 전과 비교해 은행 주택담보대출(주담대)의 자격 조건이 크게 강화됐다. 투기지역, 투기과열지구, 청약조정지역 등 구분에 따라 이용할 수 있는 주담대 한도가 달라졌고, 규제 지역 안에서 아파트 빌라 등 매매 시 1주택 이상 보유한 사람들은 기존 주택을 처분하는 조건으로 주택구입자금대출을 이용할 수 있으며 다주택자는 이용이 불가한 상황이다.

차주의 조건도 갈수록 강화되고 있다. 연 소득과 이미 이용하고 있는 부채에 따라 추가 대출이 불가능하거나 줄어들기 때문에 주택 매매를 계획하고 있다면 은행 주택담보대출 금리를 비교하기 전 자격 조건과 가능한 한도를 미리 확인해야 한다.

우선 DSR이란 무엇인가 부터 알아 본다.

DSR(Debt Service Ratio)은 ‘총부채원리금상환비율’로 대출을 받으려는 사람의 소득 대비 전체 금융 부채의 원리금 상환 비율을 의미한다. 여기서 전체 금융 부채는 주택담보대출 원리금을 포함한 모든 신용대출 원리금의 총대출 상환액을 뜻한다.

예를 들어 연 소득이 1억원이고 연간 원리금 상환액이 2000만원이라면 DSR 20%가 되며 은행 주택담보대출 DSR 기준인 40%를 적용할 경우 이번에 받은 주택담보대출의 원리금을 포함한 총부채 상환 비율은 40%를 넘을 수 없다. 간단히 말해 대출을 받는 사람이 모든 금융 회사에 보유한 대출 원금 및 이자 상환액이 얼마나 부담이 되는지를 의미하며 수치가 낮을수록 상환 능력이 높다고 볼 수 있다.

DSR 계산에 들어가는 소득은, 증빙소득: 근로소득 원천징수 영수증, 소득금액 증명원, 사업소득 원천징수 영수증, 연금증서 등 이며, 인정소득은 국민연금공단, 건강보험공단 등 공공기관 발급 자료이다. 신고소득은 이자, 배당금, 임대료, 카드 사용액 등 대출 신청자가 제출한 자료다.

DTI에 대해서도 알아본다.

DTI(Debt to income)란 ‘총부채상환비율’로 부동산 시장의 과열을 막기 위해 정부가 2005년 도입한 제도다. 점차 기준이 강화되고 있으며 투기지역, 투기과열지구 등 지역에 따른 기준값으로 아파트 매매 대출을 받기 전 가장 먼저 확인해야 하는 조건이다.

예를 들어 대출자의 연 소득이 3000만원이며 주택을 매매해야 하는 지역의 DTI가 40%라면 주택담보대출 원리금과 다른 대출의 이자 합산 금액이 연 소득의 40%에 해당하는 1200만원을 넘을 수 없다는 뜻이다. 즉 주택을 담보로 돈을 빌려줄 때 정해진 한도가 있지만, 개인의 대출 상환 능력을 고려해 무리해 빌려주지 않겠다는 것이다.

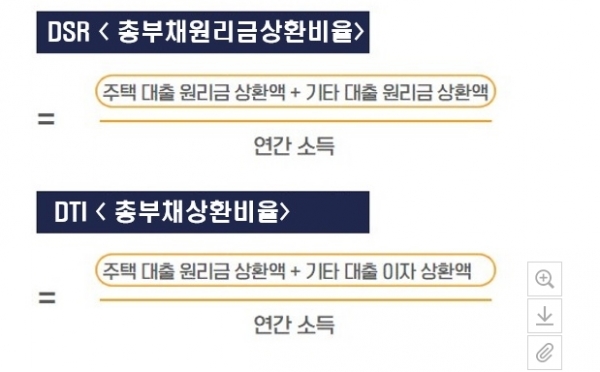

DSR, DTI 계산 방법은 이렇게.

DTI = (주택대출 원리금 상환액 + 기타 대출 이자 상환액) / 연간 소득

DSR = (주택대출 원리금 상환액 + 기타 대출 원리금 상환액) / 연간 소득

정리하면 DTI는 부동산 규제지역에 따라 40~60%로 달라지며 대출자의 주택대출 보유 여부에 따라서도 달라진다. 범위 안에 들어오지 않으면 주택구입자금대출 자체가 불가능하기 때문에 부채 관리는 매우 중요하며 대출 가능 금액을 높이기 위해서는 부채 비율을 낮춰 DSR를 관리해야 한다.

뉴스1 <뉴스커넥트>를 통해 제공받은 컨텐츠로 작성되었습니다